ما هو تداول العقود مقابل الفروقات ( عقد الفرق CFD)؟

لقد أصبحت العقود مقابل الفروقات أو عقود الفروق شائعة بين المستثمرين كثيراً. ولكن ما هي العقود مقابل الفروقات بالتحديد وكيف يمكنك التداول بها؟ في هذه المقالة، يمكنك القراءة عن كلّ شيء يخص هذا المشتق (derivaten) الشائع.

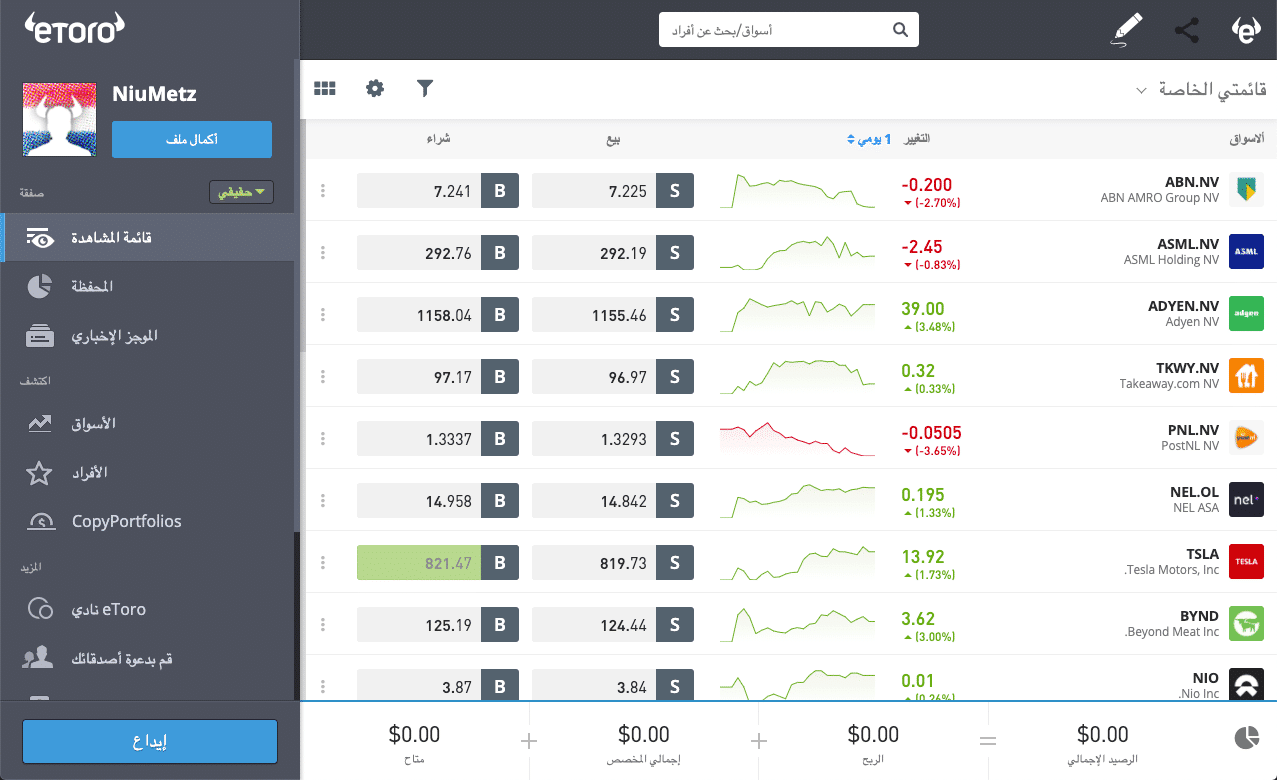

ايتورو eToro: أبدأ بتداول العقود مقابل الفروقات و الاسهم

هل تبحث عن وسيط عبر الانترنت لديه منتجات أخرى إلى جانب العقود مقابل الفروقات؟ إذاً ايتورو eToro

هو خيار جيد لك! مع هذا الوسيط يمكنك التداول باستخدام العقود مقابل الفروقات وكذلك الاستثمار بالأسهم المادية. يعتبر ايتورو eToro من أرخص الجهات في التداول. إن انشاء حساب مع هذا الوسيط أمر سريع ومجاني تماماً.

أين يمكنك التداول باستخدام عقود الفروقات CFD؟

يمكنك التداول باستخدام العقود مقابل الفروقات من خلال وسيط عبر الانترنت. سنناقش فيما يلي وسيطين اثنين باختصار.

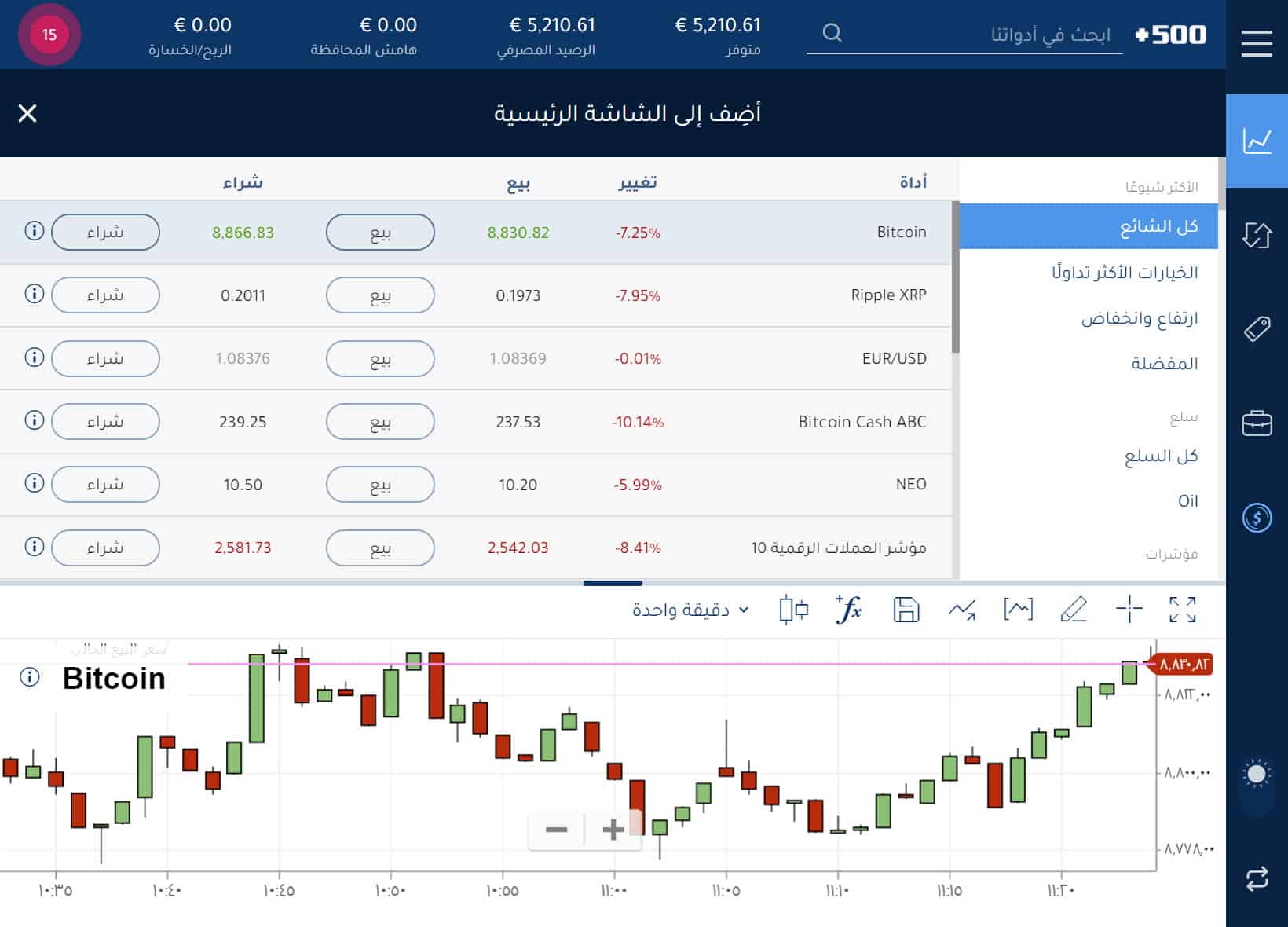

Plus500: أحد أفضل مزودي العقود مقابل الفروقات CFD

Plus500 هو 100% الأمثل للعقود مقابل الفروقات. مع هذه المزود يمكنك فقط التداول باستخدام عقود الفروقات. إن برنامج ال Plus500 سهل الاستخدام جداً ويمكنك باستخدام العقود مقابل الفروقات على جميع الأسهم الشائعة، المواد الخام، صناديق المؤشرات و اسعار صرف العملات. الشيء الجميل في الـ Plus500 هو بأنه يمكنك تجربة الإمكانيات كلها ومجاناً من خلال حساب تجريبي مجاني.

ما هي العقود مقابل الفروقات CFD؟

إن العقد مقابل الفروقات هو مشتق (Derivative). هذا يعني بأن عقود الفروقات مرتبطة دائماً بالقيمة الأساسية. على سبيل المثال من الممكن أن يكون هذا سهماً في شركة Apple. وبالتالي يقوم الطرفان بتسوية الفرق في السعر ما بين سعر الشراء وسعر البيع. إن التداول باستخدام العقود مقابل الفروقات على سهم بشركة Apple يشبه كثيراً التداول بسهم في شركة Apple.

ماذا ستتعلم في هذا الدليل الخاص بالتداول باستخدام العقود مقابل الفروقات؟

- التداول باستخدام CFD: كيف يعمل التداول في العقود مقابل الفروقات؟

- الرافعة المالية: كيف تعمل الرافعة؟

- نداء الهامش (margin call): ما هو نداء الهامش؟

- وقف الخسارة: كيف يعمل وقف الخسارة؟

- انخفاض الأسعار: كيف تراهن على انخفاض الأسعار؟

- تكاليف التداول بـ CFD: ما هي تكاليف العقود مقابل الفروقات؟

- ما هي مزايا و عيوب CFD؟

كيف تتم آلية التداول باستخدام CFD؟

الاستثمار باستخدام العقود مقابل الفروقات مع وسيط هو أمر سهل جداً! يوجد خياران في برنامج التداول:

- الشراء: فتكسب المال عندما ترتفع القيمة الأساسية.

- البيع: تكسب المال عندما تنخفض القيمة الأساسية.

فبالتالي يحدد تطور سعر السوق الخاص بتأثير القيمة الأساسية النتيجة. عندما تقوم بشراء عقد مقابل الفروقات بسهم بشركة Apple وبالتالي يرتفع سعر سوق شركة Apple فإنك تكسب المال. إن مبدأ عقود الفروقات بسيط جداً ومع ذلك سوف تحتاج إلى التمرن جيداً قبل البدء بالتداول!

كيف تتداول مع الرافعة المالية؟

من أهم وظائف العقود مقابل الفروقات هي أنه يمكنك استخدام الرافعة المالية. هذا يعني بأن الوسيط يساهم بقسم من أموال التداول. الحد الأقصى للرافعة المالية الذي يحق لك تطبيقه هو واحد من ثلاثين. يتميز التداول باستخدام الرافعة بأنه يخولك تحقيق عائد مالي أعلى. الأمر السيء هو بأنه لديك فرصة أكبر للخسارة أيضاً.

نصيحة: إن استخدام الرافعة المالية هو أمر اختياري دائماً، فأنت تقرر ذلك بنفسك!

لكن كيف تتم آلية عمل الرافعة بالتحديد مع العقود مقابل الفروقات؟ عندما تقوم بتقديم الطلب فتقوم بإدراج المبلغ الذي تريده. عندما يكون لديك ألف دولار في حسابك وتقوم بشراء اسهم بالعقود مقابل الفروقات بقيمة 5,000 دولار فإنك تطبق رافعة مالية من واحد إلى خمسة. ولكن ماذا يعني هذا في الممارسة الفعلية؟

- • هل ارتفعت قيمة السهم بنسبة 10% فإن عائدك المالي هو الآن 50%.

- • هل انخفضت قيمة السهم بنسبة 10% ؟ فإن خسارتك المالية هي الآن 50%.

وبالتالي باستخدام الرافعة المالية، يمكنك القيام باستثمار أكبر بكمية أقل. التبعات هي أن الربح والخسارة يسيران بشكل أسرع. أيضاً يجب عليك الانتباه لما يسمى بنداء الهامش (margin call).

انتبه من نداء الهامش (margin call)

لا يريدون الوسطاء عبر الانترنت أن يخسروا جميع أموالهم، ولهذا السبب قاموا ببناء حماية لذلك. في جميع الأحوال، ليست من ضمن خطة الوسيط تحمل خسائرك. لذلك فلديك دائماً هامش عند استخدام الرافعة المالية. باستخدام رافعة مالية من واحد إلى خمسة، تختفي جميع الأموال من حسابك عندما ينخفض المركز بنسبة 20%.

إذا انخفض المركز بنسبة 21% يتوجب على الوسيط إيداع أموال إضافية. من أجل منع حدوث ذلك، يستخدم الوسطاء نداء الهامش. عندما ينحدر رصيدك الى نحو صفر دولار يطلب منك الوسيط إيداع أموال إضافية لكي يبقى المركز مفتوح. إذا لم تقم بذلك سيقوم الوسيط بالتالي بإغلاق مراكزك لكي يتجنب الخسارة.

قد يكون نداء الهامش (margin call) شيء مزعج. لذلك من المهم جداً التفكير ملياً فيما إذا كان بإمكانك استيعاب الانخفاض المتوقع قبل الزيادة عند شراء العقود مقابل الفروقات. والا فسوف يتغير مركز كان من المحتمل أن يكون مربحاً إلى مركز قد يكلفك الرصيد بأكمله.

استخدام وقف الخسارة:

طريقة جيدة من أجل منع حدوث نداء الهامش (margin call) هي من خلال استخدام وقف الخسارة. عند التداول في العقود مقابل الفروقات، يمكنك ضبط وقف الخسارة بسهولة. يشير وقف الخسارة إلى النسبة المئوية للخسارة حيث يغلق مركزك تلقائياً.

من الحكمة استخدام وقف الخسارة دائماً. بهذه الطريقة يمكنك منع مركز سلبي واحد من استهلاك حسابك بأكمله. انتبه الى أنه يتوجب عليك دفع مبلغ إضافي مقابل استخدام وقف الخسارة المضمون. في حالات السوق الاستثنائية (مثل الانهيار)، في بعض الأحيان لا يمكن ضبط تعيين وقف الخسارة على الفور. إن التكاليف الإضافية مع وقف الخسارة المضمون في هذه الحالة هي لحساب الوسيط.

كيف تستخدم الطلبات (أوامر السوق)؟

بالإضافة إلى وقف الخسارة، يمكنك استخدام الطلبات في تداول عقود الفروقات. حيث يمكنك باستخدامها تعيين قيمة معينة تفتح عندها مركز تلقائياً. وبالتالي يمكنك حينئذ التأكد من عدم ارتفاع خسارتك من خلال ضبط وقف الخسارة. يمكنك أيضاً تعيين ضبط جني الأرباح وهو المستوى الذي تحصل فيه على أرباحك تلقائياً.

يمكنك التداول بشكل اوتوماتيكي باستخدام العقود مقابل الفروقات من خلال الجمع بين كل هذه الأشياء. من البديهي أن تقوم أولاً بتحليل شامل. وبمجرد أن تعرف ما تريد القيام به وفي أي وقت، فلن تضطر إلى الجلوس خلف شاشتك طوال الوقت.

إن تقديم طلب لدى وسيط مختص في العقود مقابل الفروقات أمر سهل للغاية

الاستفادة أيضاً من انخفاض أسعار السوق

ميزة أخرى من مميزات العقود مقابل الفروقات هي حقيقة أنه يمكنك أيضاً الاستفادة من انخفاض سعر السوق. تقوم بذلك من خلال البيع المكشوف. عند أغلب أحزمة البرامج، تقوم باختيار خيار البيع المكشوف. عبر اتخاذ مركز قصير، فتستفيد من انخفاض سعر السهم المعني أو تأثير آخر.

من خلال شراء الأسهم بالطريقة التقليدية يكون من الصعب عليك الاستفادة من انخفاض سعر السوق. وبالتالي تواجد عقود الفروقات يجعل من الممكن الاستفادة بشكل أفضل من ظروف السوق المختلفة.

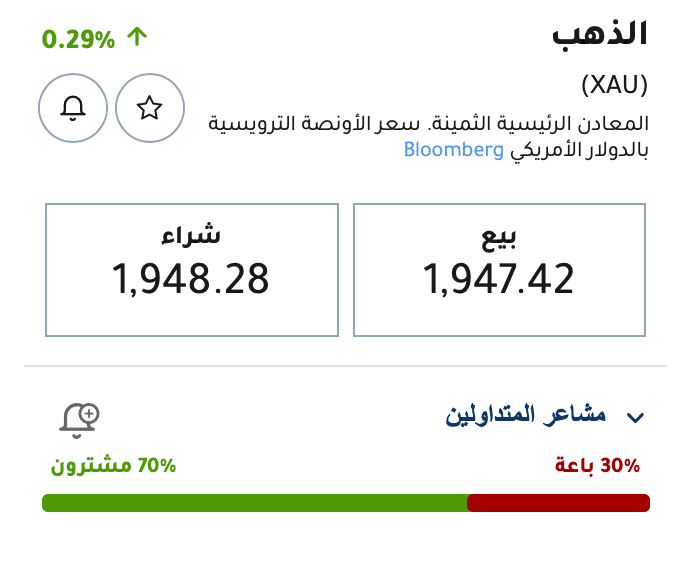

ما هي تكاليف التداول باستخدام CFD؟

من الطبيعي أن يكلف أيضاً التداول في العقود مقابل الفروقات المال. في الممارسة العملية أنت لا تدفع عمولات ثابتة مقابل العقود مقابل الفروقات. هذا أمر إيجابي نظراً الى أن الاستثمارات الأصغر مثيرة أيضاً للاهتمام. تدفع ما يسمى بالفروق أو السبريد عند الاستثمار باستخدام العقود مقابل الفروقات. الفرق هو الفرق بين سعر الشراء وسعر البيع. إن السبريد يزيد أو ينقص حسب الحجم. فإن تكاليف المعاملة الخاصة بك هي نفسها بصرف النظر عن المبلغ الذي تقوم باستثماره.

يتوجب عليك أيضاً أن تأخذ بعين الاعتبار تكاليف التمويل عند عقود الفروقات. فيتطلب الوسيط أو المزود أموال متاحة لشغل هذا المركز. مع رافعة مالية من واحد إلى خمسة، ثمانون في المائة هي من أموال الوسيط عبر الانترنت. من أجل ذلك يتقاضى الوسيط عبر الانترنت فائدة تمويل يومي.

تقوم بدفع مبلغ الفائدة التمويلية فقط إذا تركت المركز مفتوح خلال الليل. يمكنك دائماً العثور على النسب المئوية في معلومات المشتق. بشكل يومي تكاليف المعاملات ليست بالأمر السيئ. على الرغم من ذلك فإن العقود مقابل الفروقات ليست الأكثر ملاءمة للاستثمارات الطويلة الأمد. حيث ترتفع الفائدة بسرعة إلى بضعة في المئة وذلك على حساب العائد المالي.

البساطة في الممارسة الفعلية

ميزة كبيرة أخرى من مميزات العقود مقابل الفروقات هي حقيقة أن الاستثمار باستخدامها أمر قابل للفهم. على سبيل المثال يحدث هذا بسبب إذا كانت قيمة السهم متساوية مع قيمة العقد مقابل الفروقات. مع العديد من المشتقات (derivaten) الأخرى يتوجب عليك أن تبدأ بالحساب لمعرفة ماهية عائدك المالي. هذا أسهل بكثير مع العقود مقابل الفروقات. لكي لا نعقد الأمر دعنا نشرح هذا من خلال مثالين.

في المثال الأول نقوم بشراء عقد مقابل الفروقات. لنفترض بأنك قمت بشراء عقد مقابل الفروقات على سهم من شركة Apple. السعر الحالي هو 1000 دولار. لديك 1,000 دولار في حسابك. فتقوم بشراء خمسة أسهم وتستخدم بالتالي الرافعة المالية من واحد إلى خمسة. ومن ثم ترتفع قيمة السهم من 1000 دولار إلى 1,100 دولار. ففي هذه الحالة ربحك هو 100 دولار للسهم الواحد. فبفضل الرافعة المالية لديك خمسة أسهم، مما يساهم بزيادة ربحك بـ 500 دولار. و بذلك تكون قد حققت عائد مالي بنسبة 50% بدلاً من 10%.

يمكنك أيضا اختيار استخدام عقد مقابل الفروقات للتداول على انخفاض سهم في شركة Apple. في المثال السابق، كان سعر السهم 1000 دولار. الآن أيضاً لديك 1000 دولار في حسابك. تقوم بشراء خمسة أسهم أخرى، ثم تستخدم الرافعة المالية من واحد إلى خمسة. ترتفع قيمة السهم من 1000 دولار إلى 1,100 دولار. ففي هذه الحالة خسارتك هي 100 دولار للسهم الواحد. وبالتالي، فإن الرافعة المالية قد تكلفك خسارة 50% بدلاً من 10%.

عندما ستقوم بالتداول باستخدام عقود الفروقات، فسوف تتحرك الأرباح والخسائر بشكل أسرع. يمكنك في كثير من الأحيان ضمن برنامج الوسيط رؤية الربح أو الخسارة الذي حققته بالدولار. فمن الذكي أن تقوم بهذه الحسابات قبل أن تفتح مركزك بالفعل. فبهذه الطريقة يمكنك تحديد ما إذا كان العائد المالي يبرر المخاطر.

التحوط مع CFD

تستخدم العقود مقابل الفروقات بشكل رئيسي للتداول من قبل الكثير من الناس. ومع ذلك، يمكنك أيضا استخدام عقود الفروقات للتحوط من مخاطر معينة. هل تعتقد على سبيل المثال، أن أسعار الأسهم ستنخفض بشكل حاد في الأسابيع القليلة القادمة؟ إذا يمكنك اتخاذ مركز قصير على مؤشر مثل مؤشر داو جونز لتغطية مخاطرك.

- هل انخفضت أسعار الأسهم؟ تستوعب الخسارة مع وضع CFD الخاص بك.

- هل ارتفعت المعدلات؟ لا تخسر المال، ولكنك لا تحقق الربح أيضا.

يمكن أن يكون تحوط مركزك مع العقود مقابل الفروقات أرخص بكثير من بيع وشراء محفظتك بأكملها مرة أخرى. عادة ما تدفع تكاليف المعاملات لشراء وبيع الاسهم.

ما الذي يجعل CFD مثيرة للاهتمام: الفوائد

- أنت لا تدفع تكاليف المعاملات الثابتة مما يجعلها في متناول يد الجميع.

- يمكنك استخدام الرافعة المالية وتحقيق أرباح أكبر.

- يمكنك التداول على انخفاض سعر السوق من خلال البيع المكشوف.

- مع وقف الخسارة يمكنك الحد من الخسائر المحتملة.

- يمكنك تجربة الاحتمالات عبر حساب تجريبي.

- يمكنك التداول في جميع أنواع التأثيرات الشّائعة.

- ان استخدام العقود مقابل الفروقات هو أمر مستقيم.

- يمكنك التداول في العقود مقابل الفروقات ابتداءً من 100 دولار.

مساوئ CFD

- يمكن أن يسبب نداء الهامش بخسارة حصتك بالكامل.

- تدفع فائدة تمويلية على المراكز طويلة الأمد.

- من الممكن أن تتراكم خسائرك بسرعة.

التكهن باتجاه السعر مع CFD

التداول مع العقود مقابل الفروقات يمكن أن يكون أمر مثير للاهتمام. توفر العقود مقابل الفروقات الكثير من المرونة والإمكانيات، مما يجعل المنتج أكثر جاذبية من المشتقات الأخرى. على الرغم من ذلك لا تدع البساطة تخدعك. قد تكون عقود الفروقات مخيبة للآمال، فإذا اتخذت القرار الخاطئ، يمكن أن تفقد مركز التداول الخاص بك بالكامل. قم لذلك بالتدريب أولاً وعلى نطاق واسع من خلال العرض التوضيحي المجاني.

ماهي الأسئلة المتكررة حول عقود الفروقات؟

سوف أدناه نناقش الأسئلة المتكررة حول تداول العقود مقابل الفروقات.

متى يجب عليك شراء CFD؟

قد يكون من الذكي شراء CFD عندما تتوقع حركة قوية في السوق. عقود الفروقات مثالية للتداولات قصيرة المدى. نظراً لأنه يمكنك استخدام الرافعة المالية، يمكنك تحقيق نتيجة أكبر باستثمار أصغر. من المهم توقيت التداول الخاص بك بشكل جيد. إذا فتحت مركز في الوقت الخطأ، فقد تفقد حصتك بالكامل.

أي CFD تشتري؟

يمكنك التداول في أي شيء تقريبا مع العقود مقابل الفروقات: الأسهم والسلع وصناديق المؤشرات وحتى البيتكوين! قد يكون من الصعب في بعض الأحيان تحديد CFD للشراء أو البيع. عندما تكون قد بدأت للتو في تداول عقود الفروقات، فمن الحكمة أن تشتري CFD مع تأثير متغير قليلاً. على سبيل المثال زوج العملات EUR / USD.

في وقت لاحق، يمكنك اختيار التداول في الأوراق المالية شديدة التقلب. يمكن أن يكون هذا، على سبيل المثالCFD على البيتكوين أو CFD على خيار. إذا قمت بتوقيت تداولاتك بشكل صحيح، يمكنك تحقيق عائد مرتفع جداً على المدى القصير.

ما هي محاكاة CFD؟

تجعل محاكاة CFD من الممكن تجربة هذه الطريقة في التداول دون مخاطرة. يمكن أن يكون هذا مثالي إذا كنت ترغب في تجربة استراتيجيات مختلفة. انقر هنا لمقارنة الحسابات التجريبية وتداول عقود الفرق.

ماذا يعني CFD؟

CFD تعني العقود مقابل الفروقات (عقد الفرق). بعد كل شيء، مع عقد CFD تبرم عقد على الفرق بين لحظة فتح وإغلاق المركز.

هل عقود الفروقات مدرجة في البورصة؟

لا يمكنك تداول العقود مقابل الفروقات مباشرة في البورصة. العقود مقابل الفروقات ليست موحدة. لذلك يمكن لسماسرة CFD تحديد ما هي شروط وخصائص كل عقد. ولهذا يمكن أن تختلف العقود مقابل الفروقات على خصائص مختلفة:

- الحد الأدنى لحجم العقد

- أين يمكنك إبرام العقد

- ما إذا كان العقد ينتهي